Le stablecoin Tether, indexé sur le dollar américain, a atteint mardi son 500 millionième utilisateur, offrant un moyen d’effectuer des transactions et d’épargner à ceux qui ont été exclus du système bancaire traditionnel.

Tether a déclaré que ce chiffre représentait 500 millions de « personnes réelles », et non simplement des portefeuilles Tether, ce qui suggère que son stablecoin est désormais utilisé par environ 6,25 % de la population mondiale.

Le Groupe de la Banque mondiale estime qu’il y a 1,4 milliard d’adultes qui n’ont pas accès à un compte bancaire dans le monde. La cryptomonnaie est une solution potentielle à ce problème, car toute personne disposant d’un téléphone peut télécharger un portefeuille cryptographique pour recevoir de l’argent et stocker des fonds en toute sécurité.

La cryptomonnaie peut également être bénéfique pour ceux qui vivent dans des pays à forte inflation ou dans des nations où le risque de voir ses fonds saisis est réel.

L’USDT aide les particuliers et les petites entreprises au Kenya

Pour célébrer cette étape importante, Tether a partagé un documentaire de 10 minutes présentant l’adoption de l’USDT au Kenya, où les gens se tournent vers les stablecoins « non pas pour spéculer, mais pour survivre ».

Ardoino a noté que 37 % des utilisateurs d’USDT détiennent cette cryptomonnaie stable comme réserve de valeur.

Il a également souligné que les petites entreprises ont été contraintes de se tourner vers l’USDT pour payer leurs importations, en raison de l’affaiblissement du shilling kényan, ce qui leur a permis de rester à flot.

L’USDT est de loin la plus grande stablecoin, avec une capitalisation boursière de 182,4 milliards de dollars, ce qui représente une part de marché de 58,4 %, selon CoinGecko. L’USDC de Circle arrive en deuxième position avec 76,8 milliards.

Tether pourrait valoir un demi-billion de dollars

Le mois dernier, Tether aurait été en pourparlers avec des investisseurs afin de lever jusqu’à 20 milliards de dollars pour une valorisation d’environ 500 milliards de dollars, ce qui ferait de Tether l’une des entreprises privées les plus valorisées au monde.

Alors que la mort de Charlie Kirk est utilisée par les acteurs politiques pour attaquer la liberté d'expression et diviser davantage une nation déjà divisée, beaucoup se demandent ce qui va se passer ensuite. Et la plupart des analystes financiers vous diront aujourd'hui ce qui va se passer : un changement radical dans l'économie américaine est à venir.

Le gouvernement américain est confronté à une crise de la dette criminellement irresponsable. Le monde perd confiance dans le dollar et est de plus en plus dégoûté par les crimes contre l'humanité que financent chaque jour les machines à imprimer des dollars américains.

La réduction des dépenses n'a pas fonctionné. La prochaine tentative pour sauver le système américain basé sur la dette se trouve dans la récente « Genius Act ».

Dans le domaine de l'investissement à court terme, la volatilité du Bitcoin peut permettre à une personne de réaliser d'énormes profits, mais seulement si elle dispose d'une monnaie stable à laquelle se convertir lorsque le marché se corrige. C'est l'objectif fondamental d'une monnaie stable : maintenir une valeur stable afin que l'investissement d'une personne puisse être temporairement sécurisé. Le plan décrit dans le Genius Act consiste à créer une demande accrue pour la dette américaine en exigeant que les sociétés émettrices de stablecoins soient adossées à la dette américaine, utilisant ainsi les stablecoins comme un moyen de canaliser l'argent mondial vers la dette publique américaine.

Le conseiller du président Poutine, Anton Kobyakov, affirme que les États-Unis prévoient un « crypto rug pull » mondial afin d'effacer leur dette colossale en créant un système de stablecoins basé sur la dette américaine, puis en le dévaluant, volant ainsi l'argent des citoyens pour rembourser leur dette.

Bien sûr, tout cela n'est que de l'argent sorti de nulle part. Il s'agit d'une « manipulation monétaire » désespérée qui ne crée aucune nouvelle richesse et ne fait que montrer que le système a échoué. Pour montrer que la Russie et d'autres pays ne suivront pas cette voie, il a également déclaré que le monde se divisera en zones.

Il fait ici référence à un monde multipolaire où différentes règles s'appliquent à différentes zones, et signale la forte possibilité que les BRICS n'achèteront pas de dette américaine dans un avenir proche. Il est important de rappeler que le terme et le concept des BRICS ont été conçus en 2001 par un économiste de Goldman Sachs.

La réglementation américaine sur les stablecoins risque de pousser le marché vers l'étranger, où les émetteurs de stablecoins se tourneront vers les actifs du monde réel plutôt que vers la dette américaine. Les États-Unis devront alors gérer la crise de la dette en taxant la population américaine, très probablement au moyen d'un système de taxe carbone.

Les stablecoins ont été principalement utilisées à des fins d'investissement, mais elles permettent également de geler et de saisir votre argent. Cela devrait plaire aux partisans de Trump, qui se réjouissent comme des écolières excitées à l'idée de pouvoir censurer les personnes qui les offensent en ligne.

L'avenir du contrôle bancaire technocratique est déjà en cours de déploiement au Vietnam, qui a récemment mis en place un système d'identification numérique à l'échelle nationale qui oblige les citoyens et les résidents étrangers à autoriser le gouvernement à stocker leurs données biométriques dans une base de données centralisée. La participation n'est pas facultative, et tous les comptes sans données biométriques seront fermés afin de prévenir les escroqueries et les fraudes. Le gouvernement vietnamien a déjà effacé et/ou gelé 86 millions de comptes bancaires. Et le Vietnam n'est qu'un test bêta, car cette mesure va s'étendre à l'échelle mondiale.

Des politiques de tous bords évoquent la nécessité pour les citoyens de participer au redressement de la France, y compris par le biais de leur épargne. Mais qu'en est-il réellement ? Réponses avec Romain Gougeon.

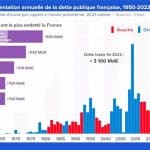

Une dette abyssale

La France n’a plus de budget à l’équilibre depuis les années 70. Cela signifie que pour financer ses besoins annuels, l’État doit emprunter sur les marchés. Ces emprunts servent non seulement à payer les fonctionnaires, entretenir les infrastructures et les hôpitaux, mais aussi à rembourser la dette existante. Cette situation crée un cercle vicieux où chaque année, la dette s’accroît. Aujourd’hui, la dette de l’État s’élève à 3200 milliards d’euros, un montant colossal qui représente neuf fois la dette totale du continent africain.

Les outils juridiques à disposition de l’État

L’État dispose de plusieurs outils juridiques pour ponctionner l’épargne des Français. Parmi eux, l’Avis à Tiers Détenteur (ATD) et le SATD permettent de saisir directement sur les livrets ou les contrats d’assurance vie en cas de non-paiement d’impôts ou d’amendes. La loi Sapin 2, via son article 21 bis, autorise le Haut Conseil de Stabilité Financière (HCSF) à contrôler les retraits et les mouvements des particuliers en cas de perturbation bancaire. Enfin, en situation de crise ou de guerre, l’État peut réquisitionner des biens mobiliers ou immobiliers, comme ce fut le cas durant la Seconde Guerre mondiale.

Une question de transparence et de droit de propriété

La question de la réquisition de l’épargne soulève des interrogations sur la transparence de l’État et le respect du droit de propriété. Bien que certains outils aient été initialement conçus pour régler des dettes fiscales, leur utilisation pour ponctionner l’épargne des citoyens pose des problèmes éthiques et juridiques. L’État doit faire preuve de transparence et garantir que toute réquisition serait accompagnée de contreparties claires, telles que des rendements ou des remboursements à terme. La résilience des citoyens face à des mesures exceptionnelles, comme le confinement de 2020, montre que des scénarios jugés improbables peuvent devenir réalité.

par Yoann

Rappel : Silvio Berlusconi, qui défendait les Italiens, a été littéralement saboté par la Banque Centrale Européenne et Bruxelles en lui faisant payer des dizaines de milliards d’euros de plus chaque semaine en intérêts sur la dette italienne.

Silvio a fini par démissionner pour éviter à son pays une banqueroute « à la grecque »…

Il n’y a pas longtemps, vous avez vu dans cette Revue de Presse comment la PM anglaise Liz Truss a été littéralement sabrée par Goldman Sachs qui l’a remplacée par son… propre banquier, Rishi Sunak, AVEC LA MÊME MÉTHODE !

Je pourrai donner d’autres exemples, mais il importe de rappeler (suite aux résultats des législatives de ce dimanche 30 juin) que désormais l’avenir du RN — en tant qu’éventuel futur gouvernement — se trouve entre les mains des marchés et des banquiers, en particulier la BCE.

Le meilleur candidat pour cette situation, selon eux, n’est ni plus moins que Christine Lagarde.

Si Challenges a choisi de mettre cela à la « Une », ne vous y trompez pas, elle a été choisie avec une garantie de 80 % dans le cadre d’une crise financière massive en France qui se transformerait dès lors en Grèce. (Lire ici Challenges de 2023).

La France vivra ce qu’ont vécu Chypre (spoliation de tous les comptes bancaires. Voir mon reportage sur place) et la Grèce, amenant la destruction des retraités et l’interdiction de retirer son argent des banques pendant des semaines (y compris l’accès aux coffres)… (pour le principe, je rappelle que seuls les Grecs qui avaient de l’or ont pu traverser leur mega-crise, mais ils s’y étaient préparés avant).

Et donc la situation montrera aux Français (comme on l’a vu à Athènes) que seul un financier international pourra sauver leur situation. DSK étant disqualifié, Mme Lagarde est dès lors « LE » phare dans la nuit.

Donc derrière le cirque de la campagne électorale se trouvent tapis dans l’ombre les spécialistes mondiaux des Bons du Trésor qui s’en donneront à cœur joie dès qu’ils en recevront l’ordre de Bruxelles et/ou Washington si le RN ne se soumet pas à leurs désirs. C’est hélas là que se trouve le futur de la France.

Pierre Jovanovic

« Christine Lagarde, directrice générale du Fonds Monétaire International, a déclaré qu’une victoire de Le Pen causerait “un désordre et une désorganisation majeurs” »

Le Jackson Hole Forum n’invite pas de dirigeants politiques, et c’est en cela que l’on peut déduire que le monde est régulé par les banquiers centraux et la succursale principale, la Banque des Règlements Internationaux.

Le monde économique a subi une révolution qui s’est tenue au Jackson Hole Forum au début des années 2010, les banquiers centraux ont créé le Quantitative Easing, qui permet de laisser filer les déficits des états pour augmenter leur taux d’endettement par l’intervention de la banque centrale qui achète la dette et émet de la monnaie. Cette technique a accéléré l’endettement des pays tout en donnant plus de pouvoir aux banques centrales qui fixent les taux d’emprunt et l’inflation.

Le fameux quantitative easing est né au Jackson Hole Forum

Le Jackson Hole Forum est peu à peu devenu, depuis sa création, une sorte de congrès international de la politique monétaire. C’est ici, en 1990, que les argentiers occidentaux firent le point avec leurs collègues banquiers centraux de l’ex-URSS sur la façon de gérer la désintégration du communisme. Président de la Réserve Fédérale de 2006 à 2014, Ben Bernanke, en fut bien sûr un habitué. Doté d’un solide bagage académique, ancien de Harvard et du MIT, ce quinquagénaire à la barbe bien soignée se sentait ici chez lui. Et c’est au pied des Monts Tétons, en août 2010, qu’il pérennisa sa politique de quantitative easing qui consiste à intervenir de façon massive et accommodante sur les marchés « si la situation l’exige » -voilà le bout de phrase retenu par les salles de marchés- afin d’accompagner et favoriser la relance économique.

Il est vrai que cet été-là, la conjoncture n’était pas bonne. La croissance américaine avait été révisée à la baisse à 1,6% et le taux de chômage pointait à 9,5%. Les marchés mettront quelques séances à bien comprendre le sens du discours. Mais le message finira par passer : la Banque centrale est prête a faire fonctionner à fond la planche à billets pour sortir l’économie américaine de l’impasse. Les spécialistes parlent de quantitative easing, de « QE2 » (prononcer « kiouitou »), de politique monétaire non orthodoxe, ou plus simplement d’épandage de dollars. Aux commandes de son hélicoptère, le pilote de la Réserve fédérale, cet été-là à Jackson Hole, est venu expliquer qu’il était prêt à vider ses soutes pour éteindre l’incendie. (source Challenge.fr)

Le Jackson Hole Global Forum, s’est réuni le 21 juin 2021, le thème du symposium s’appelait, « Economic Policy in an Uneven Economy », il supposait que l’on se concentre sur la situation inégale de l’emploi et la montée des inégalités sous l’effet des avancées technologiques et de la numérisation. La réserve fédérale Américaine ne se voyait pas réduire ses achats d’actifs, c’est à dire limiter la planche à billet, à moins que le marché du travail ne parvienne à réaliser des gains généralisés et inclusifs avec la finance verte et la norme des ESG appelée maintenant par Berçy ISR (investissements solidaires et responsables).

La Banque des règlements internationaux BRI a créé un fond « green bonds » destiné aux banques centrales pour répondre à la demande croissante d’investissements respectueux du climat. Un sondage effectué par la BRI auprès de 67 institutions, les gestionnaires de réserves de change sont 63 % à estimer qu’il pourrait être opportun d’inclure la durabilité dans leurs objectifs, à côté de la liquidité, de la sécurité et de la performance financière.

Cette nouvelle bulle économique pour contrer la fin du dollar et la montée des BRICS se retourne finalement contre ses créateurs. Ces énergies renouvelables ont du mal à atteindre la rentabilité attendue et sont devenues peu fiables en termes d’approvisionnement.

C’est un fiasco et la BRI comme la Réserve Fédérale ne peuvent endiguer la fin du dollar avec l’idéologie climatique. Les fonds de gestion d’actifs constatent que la politique absurde pilotée par les lobbies des banques centrales fait perdre beaucoup d’argent et de crédibilité auprès des investisseurs.

Vanguard, deuxième fond de gestion d’actifs financiers au monde derrière BlackRock, quitte la Net Zero Asset Managers Initiative .

« Nous avons décidé de nous retirer de NZAM afin de pouvoir fournir la clarté que nos investisseurs souhaitent sur le rôle des fonds indiciels et sur la façon dont nous pensons aux risques matériels, y compris les risques liés au climat »

« De telles initiatives de l’industrie peuvent faire avancer un dialogue constructif, mais parfois elles peuvent aussi semer la confusion quant aux points de vue des entreprises d’investissement individuelles. Cela a été le cas, en particulier en ce qui concerne l’applicabilité des approches nettes zéro aux fonds indiciels largement diversifiés privilégiés par de nombreux investisseurs de Vanguard »

« Ce changement de statut de membre de NZAM n’affectera pas notre engagement à aider nos investisseurs à gérer les risques que le changement climatique peut poser à leurs rendements à long terme ».

A force de développer ces politiques qui parasitent nos dépenses publiques, les pays qui ont recours à la dette pour maintenir une croissance artificielle, ne peuvent plus financer leur budget, comme la France qui a besoin d’économiser 20 milliards pour le budget 2025. La coupe budgétaire va concerner la transition climatique, à moins que les banquiers centraux du Jackson Hole Forum, actent de piller nos placements pour les investir dans les fonds durables comme le Livret Vert.

Le futur projet de loi sur l’industrie verte va acter le « Livret vert » pour remplacer le Livret de développement durable et solidaire (LDDS). Ce nouveau Livret vert permettrait d’orienter « une partie de l’épargne vers des investissements en faveur de l’industrie verte et, de manière plus large, de la décarbonation de l’économie. L’autre produit d’épargne est un « Livret climat » réservé aux mineurs. Plafonné à 12 000 €, ce nouveau produit d’épargne pourrait être ouvert par les parents dès la naissance de leur enfant.

La FED en faillite

Un événement historique vient de se produire à la Réserve fédérale : ses pertes d’exploitation cumulées ont dépassé les 100 milliards de dollars. Ce chiffre surprenant, que l’on aurait cru impossible auparavant, a été publié le 14 septembre 2023.

Côté européen, la Banque centrale européenne a enregistré 1,3 milliard d’euros de pertes en 2023. C’est la première fois depuis 2004 que le résultat de la BCE est négatif. Pour équilibrer ses pertes, la BCE a puisé dans ses réserves à hauteur de 6,6 milliards d’euros.

La Fed a enregistré ses premières pertes d’exploitation en septembre 2022, soit cinq mois après le début du conflit ukrainien. La perte nette de la Fed pour l’année civile 2023 représente 117 milliards de dollars. Les pertes cumulées de la Fed s’élèvent à 134 milliards de dollars. Cela signifie que les pertes auront épuisé la totalité du capital de la Fed, soit 43 milliards de dollars, plus 91 milliards de dollars supplémentaires, soit des pertes de plus de trois fois son capital.

Pour maintenir la puissance du dollar, la FED prête à 2 % et emprunte à 5 %. Et que dire de tous ces dollars qui ne vont plus être utilisés dans la vente du pétrole de l’Arabie Saoudite.

Les investissements négatifs de la FED ne vont pas se résorber en quelques mois, il va falloir attendre des années pour revenir à l’équilibre. Dans ce contexte de faillite, qui peut encore vouloir acheter la dette des USA et qui veut encore utiliser le dollar pour les paiements à l’international ?

La spirale de la dette de la FED ne s’arrête pas là, en 2023, la banque centrale des Etats Unis, a reconnu, dans un rapport concernant la faillite de la banque américaine SVB, d’avoir mal estimé le niveau de stabilité des banques américaines. Pour remédier à la panique d’un écroulement du système, la FED à investi 25 milliards de dollars.

« La Fed mettra à disposition des fonds supplémentaires pour permettre aux banques de répondre aux besoins de tous leurs déposants. Cette action renforcera la capacité du système bancaire à protéger les dépôts et à assurer la fourniture continue d’argent et de crédits à l’économie. »

Devant une future défaite en Ukraine, une possible élection de Trump en novembre et une inflation importante, la FED vit peut être ses derniers instants en tant qu’institution.

Tous les pays qui soutiennent Biden, la FED et le dollar vont tomber. Nous sommes à la veille du nouveau Reset mondial qui nous libèrera.

La Banque Centrale Européenne (BCE) s'apprête à secourir les finances publiques françaises, mais ce geste de solidarité européenne cache un tour de passe-passe financier au profit des sociétés allemandes...

Selon les analystes Tom Benoit et Philippe Béchade, la BCE va imprimer de la monnaie pour financer la dépense publique française, ce qui fera baisser la valeur de l’euro. Les Allemands, qui verront leur monnaie commune se déprécier, réclameront leur part du gâteau. C’est là qu’intervient l’Union des marchés de capitaux : elle permettra de mobiliser l’épargne privée des Européens pour financer des contrats de transition écologique et numérique, dont les sociétés industrielles allemandes seront les principaux bénéficiaires.

Un scénario qui met en péril nos démocraties libérales et annonce un avenir sombre pour l’Europe…

Yoann

Emmanuel Moulin ancien directeur du Trésor et adjoint de Gabriel Attal à Matignon avait préconisé de lever l’épargne des français pour les pousser à investir dans des livrets qui financeraient la future dette de la transition climatique et les guerres en Ukraine et à Gaza.

Le levier sera non pas notre dynamisme économique mais l’épargne des français placée en investissement ou bien en augmentant les impôts, seul moyen légal de voler l’argent des français.

Il faut distinguer le déficit public, qui est le flux, c’est-à-dire la différence entre les recettes et les dépenses, et la dette publique, qui est le stock, c’est-à-dire la somme des déficits accumulés.

Pour comprendre l’état de nos finances en France, il faut calculer le déficit public par rapport au P.I.B. et celui de la dette publique par rapport au P.I.B.

La France a levé 8 mds d’euros au moyen d’une nouvelle OAT à échéance en mai 2055 auprès de la BNP Paribas, Citi, Deutsche Bank, HSBC et Société Générale. Les OAT (obligations assimilables du Trésor) sont des valeurs assimilables du Trésor à moyen et long terme, de maturité de 2 à 50 ans.

De là à dire que nous sommes détenus par des banques il n’y a qu’un pas.

Le rôle de Macron à la banque Rothschild est crucial pour comprendre la hausse de l’endettement français.

Les OAT sont désormais la forme unique du financement à moyen et long terme de l’État, une fuite en avant pour un endettement perpétuel.

Pour résumer, ces levées de fonds augmentent le flux, c’est à dire le déficit budgétaire pour se transformer en stock c’est à dire en dette.

Quand on remplace les stocks de marchandises par la dette, on comprend comment fonctionne notre économie, financée uniquement par la dette détenue par des banques et des fonds de gestion d’actifs comme BlackRock et Vanguard.

La seule garantie de cette dette est notre épargne, convoitée par Emmanuel Moulin, l’ancien directeur du Trésor français.

« Il y a 35 000 milliards d’euros d’épargne privée en Europe, a martelé le ministre de l’économie, Bruno Le Maire, lors d’un déplacement à Berlin, lundi 18 mars. L’argent est là, mais il ne va pas là où il faut… Un tiers dort sur des comptes et un tiers finance l’économie américaine. »

C’est l’Agence France Trésor (AFT) qui gère la dette de l’État. La dette publique correspond à l’ensemble des engagements financiers pris sous forme d’emprunts par l’État, les collectivités publiques et les organismes qui en dépendent directement. (soit 5500 milliards d’euros).

La dette publique évolue constamment au rythme des remboursements d’emprunts effectués par l’État et les administrations publiques et des nouveaux emprunts qu’ils contractent pour financer leurs déficits.

Si le déficit est un flux, la dette est un stock

Les ressources sont constituées par les impôts, les taxes, et autres recettes non fiscales (par les dividendes des entreprises dont l’État est actionnaire).

Les dépenses intègrent non seulement les dépenses courantes de fonctionnement (salaires, achats de fournitures et de services…), les opérations de redistributions (aides, bourses, minimas sociaux…) mais aussi les investissements (travaux d’équipement, acquisitions immobilières et mobilières des collectivités locales…) et les dépenses en capital (charges de la dette des différentes administrations publiques par exemple).

Répartition de la dette par administrations publiques

À la fin du quatrième trimestre 2023, la dette publique s’établit à 3 101,2 milliards d’euros. Comme le montre le graphique ci-dessus, 81 % de la dette publique provient de l’État. Si l’on ajoute les autres organismes d’administration centrale, le total de l’État représente 83,4 %.

Les organismes de Sécurité sociale et les administrations publiques locales (collectivités territoriales) représentent respectivement 8,5 % et 8,1 % de la dette publique. L’État a, à cette date, accumulé à lui seul 2 513,5 milliards d’euros de dettes.

Rappelons que les critères européens exigent que la dette publique des pays membres ne dépasse pas la norme de 60 % du PIB (alors qu’elle est de 110,6 % du PIB en France).

La crise du Covid-19 a entraîné un fort accroissement de l’endettement public en France.

Pour rembourser la part de sa dette arrivant à échéance, L’État emprunte de l’argent sur les marchés financiers notamment par le biais d’obligations du Trésor (OAT) pour financer son déficit. L’argent nécessaire pour couvrir ces besoins est appelé besoin de financement. En 2024, le besoin de financement de l’État est anticipé à 299,7 milliards d’euros (pour financer le déficit et refinancer la dette arrivée à maturité). C’est l’Agence France Trésor (AFT) qui gère la dette de l’État.

Mesurer l’endettement public

Pour mesurer la dette publique, on la rapporte au produit intérieur brut (PIB). Ainsi, on peut comparer la dette publique à la taille de l’économie.

Depuis quinze ans, la dette publique s’est largement accrue. Elle était de 60 % du PIB au début des années 2000, a dépassé le seuil des 100 % du PIB en 2017 et atteint désormais 110,6 % du PIB.

Dette au sens de Maastricht des administrations publiques

Qui détient la dette publique ?

À la différence des entreprises ou des ménages, les collectivités publiques ne financent pas leur dette principalement en faisant appel à du crédit bancaire mais en émettant des titres financiers (surtout des obligations) sur les marchés financiers.

Une forme d’endettement spécifique

Contrairement aux particuliers, les organismes publics, lorsqu’ils s’endettent, ne remboursent à chaque échéance que les intérêts, car ils émettent des obligations.

S’il émet une OAT à 10 ans, l’État remboursera les intérêts (par exemple 0,5 % du montant de l’obligation émise) chaque année ou chaque semestre pendant 10 ans, mais remboursera le capital en une seule fois, à l’échéance. Pour cela il se réendettera. En période d’intérêts très faibles, il semble facile de s’endetter, puisque cela ne coûte rien et parfois même rapporte (intérêts négatifs). Mais à l’échéance il faudra se réendetter pour le même montant et si les taux d’intérêt ont monté fortement, cela pourra devenir difficile pour l’Etat et son budget de faire face à la charge de la dette (coût des emprunts).

Pour financer la dette publique, l’État émet des titres de créances négociables sur les marchés financiers sur une durée plus ou moins longue. Plus précisément, deux types de titres sont émis par l’État : les Bons du Trésor à taux fixe et à intérêt précompté (BTF) et les Obligations Assimilables du Trésor (OAT). Les OAT constituent la forme privilégiée du financement à long terme de l’État (échéances pouvant dépasser dix ans). Créés en 1985, les Bons du Trésor à intérêts annuels (BTAN) ne sont plus proposés et ne circulent plus sur le marché depuis 2017.

Les non-résidents sont les principaux détenteurs de la dette publique française.

Qui détient la dette de l’état

Selon les chiffres publiés par l’Agence France Trésor (AFT), parmi les détenteurs de la dette publique, on trouve, fin 2023, 53,2 % de non-résidents. Une proportion en hausse sensible depuis la fin du XXe siècle (en 1993, seul un tiers de la dette publique française était détenu par des non-résidents), mais en baisse par rapport à 2009 (67 %).

Pour l’essentiel il s’agit d’investisseurs institutionnels (fonds de pensions et fonds d’assurance notamment), mais aussi de fonds d’investissements souverains, de banques, voire de fonds spéculatifs.

On retrouve au sein de l’Union européenne une certaine hétérogénéité entre les pays. Fin 2022, selon les données d’Eurostat, 93 % de la dette chypriote était ainsi détenue par des non-résidents, contre moins de 25 % au Danemark.

Les particuliers, détenteurs indirects de la dette publique française

Ce sont d’ailleurs également des banques et des investisseurs institutionnels que l’on retrouve parmi les principaux détenteurs résidents de la dette publique française.

L’État français emprunte donc environ un tiers de sa dette auprès des banques et des sociétés financières nationales. 9,5 % de la dette publique est détenue par des compagnies d’assurance, qui « achètent » des titres de dette française pour les placements d’assurance-vie. Les particuliers sont donc indirectement détenteurs d’une partie significative de la dette publique française. Les banques françaises en détiennent environ 7,7 %.

La Finance pour tous

Cette information est essentielle pour vous… enfin pour vos impôts !

Au cas où vous ne l’auriez pas compris, la France ne fera pas faillite.

La France est solide grâce à vous, grâce à nous, et pour être plus précis grâce à votre argent, à votre épargne.

Le HCFP juge peu crédible le plan de réduction du déficit du gouvernement

Le HCFP c’est le Haut Conseil des finances publiques l’organe de la Cour des comptes et qui a estimé dans un avis que l’objectif du gouvernement d’un retour à un déficit public sous 3 % du produit intérieur brut (PIB) en 2027 « manque de crédibilité » au regard de la dégradation actuelle des finances publiques et des prévisions de croissance économique!

Sans blague. Le HCFP ne va pas jusqu’à dire que nous sommes dirigés par des Mozart de la finance qui jouent des fausses notes et une mauvaise partition mais presque.

L’institution alerte sur le manque de cohérence de cette nouvelle trajectoire. Son premier président, Pierre Moscovici, dans un entretien exclusif au Figaro, juge que les promesses de l’exécutif manquent de crédibilité, notamment sur la réduction des dépenses…

Moscovici. Il est défavorablement connu de mes services de police avicoles (des poulets quoi).

Depuis des années mes poules de cristal accumulent un dossier épais comme le bras sur Pierre Moscovici. Ministre de l’économie qui défaille et des finances qui dérapent, camarade commissaire européen, puis président de la basse-cour des comptes qui tombent pas ronds. N’oublions non pas plus son amour pour la belle Marie-Charline et son chat à qui Moscovici faisait prendre son bain. Vous remarquez que cette dernière avait eu le goût exquis d’avoir un chat nommé Hamlet et pas une chatte ce qui évitera de nombreux propos grivois. Bref, ce n’est pas les mentions au casier de ce mamamouchi qui manquent !

Alors écoutons ces derniers propos au sujet justement de cette gestion ciselée à la Mozart.

« On ne réduit pas aussi massivement les dépenses publiques sans effet sur la croissance économique. Un scénario cohérent supposerait donc de changer soit la prévision macroéconomique, soit celle des finances publiques. »

Là nous sommes d’accord. D’un point de vue technique, il y a une grosse coquille dans le potage.

Mais le mieux c’est quand le Figaro l’interroge sur ce qu’il faudrait faire… et là on sent les années d’expérience dans le rien qui remontent à la surface

« Nous devons retrouver des marges de manœuvre. Pour cela, il faut de la volonté politique, du courage, car c’est sans doute impopulaire, de l’intelligence pour définir les économies qui ne nuisent pas à la croissance indispensable, et de la pédagogie. »…

Nous y voilà.

L’effort indispensable de pédagogie.

Quand on nous parle de pédagogie c’est que nous allons avoir des problèmes !

Vous avez compris je suppose, depuis le temps que nous vivons en Macronie.

En Macronie, qui est une grande démocratie, celle de la Corée de l’Ouest, on fait toujours preuve de pédagogie avant de vous envoyer les Brav-M et les CRS si vous n’avez pas compris la pédagogie. Phase 1, la pédagogie qui explique pourquoi il faut que vous obéissiez. Gilets Jaunes ? Pédagogie puis flashballs. Mouvement sur les retraites ? D’abord de la pédagogie bien évidemment, puis flashballs. Les vaccins ? D’abord de la pédagogie (tous vaccinés, tous protégés) puis…passe sanitaire.

Ici nous parlons de sous. De dettes. De déficits.

Donc la pédagogie c’est vous expliquer pourquoi vous allez devoir faire plein d’efforts. Travailler plus, gagner moins, travailler plus longtemps, retraite plus petite. Moins d’hôpital et évidemment payer plus d’impôts. Pour vous faire payer plus d’impôts… de la pédagogie. Puis après la taxation d’office puisque vous serez d’accord.

Ici vous ne risquez pas d’être éborgné par un flashball, rassurez-vous, c’est juste votre épargne qui va se faire amputer, vos revenus qui seront éborgnés, et vous qui souffrirez d’une belle hernie fiscale au niveau L1,L2, L3, L4, L5 mais aussi L6, 7, 8, 9, 10… c’est fou le nombre de vertèbres que nous avons !

La hernie fiscale inévitable…

« Compte tenu de la dégradation du solde public enregistrée en 2023 par rapport à la prévision de la LPFP [loi de programmation des finances publics] et d’hypothèses de croissance moins élevées, le retour du déficit public sous trois points de PIB en 2027 supposerait un ajustement structurel massif entre 2023 et 2027 », pointe le HCFP.

« Le Haut Conseil considère que cette prévision manque de crédibilité: alors qu’un tel effort en dépenses n’a jamais été réalisé par le passé, sa documentation reste à ce stade lacunaire et sa réalisation suppose la mise en place d’une gouvernance rigoureuse », ajoute-t-il.

Et quand un effort de réduction de dépenses de cette ampleur n’a jamais été fait, sachez qu’il n’a aucune raison de l’être cette fois.

Donc, et c’est une résolution logique, d’un problème logique. Si nous ne sommes pas capable de faire cet effort de réduction des dépenses, nous ferons, enfin, nous subirons la seule chose facile qu’ils sachent faire depuis que je suis né dans ce pays… augmenter les impôts.

Poursuivons le raisonnement logique et rationnel.

Ils vont donc tondre un peu plus les épargnants.

Faisons une analogie avec les moutons. Espèce animale bien connue de tous les contribuables français.

Pour tondre un mouton, il faut qu’il ne bouge pas !

Si vous appliquez ce principe aux contribuables français, vous pouvez en déduire assez facilement ce qui ne bouge pas ou difficilement. L’immobilier par exemple évidemment. Donc nous pouvons déjà avoir une bonne idée de ce qui va être taxé plus.

C’est la première bonne nouvelle.

Anticiper la future tonte, avec quelle tondeuse, et qui sera le tondeur…

Résumons : la dette française est aujourd’hui de 3200 milliards d’euros, soit 3425 milliards de $.

Certaines sources parlent même de 3690 milliards de $

La dette russe n’était que de 358 milliards de $ au 1er avril 2023. Un an de guerre après, au 1er avril 2024, cette dette russe a été réduite à 304 milliards de $.2

La Russie a donc encore une capacité d’endettement que n’a plus notre pays, au bord de l’effondrement et de la faillite.

Pour les Mozarts français de la politique et de la finance qui prétendaient effondrer l’économie russe (Lemaire) ou la mettre en état de cessation de paiement (Macron), la gifle est gigantesque et l’on attend avec impatience le verdict du FMI et celui des agences de notation qui devraient tomber dans quelques jours. Mais pas de panique, les médias grand public sont là pour occulter le problème et calmer nos douleurs par anesthésie avant les élections européennes, afin de limiter la casse électorale. Ils nous parleront JO Paris 2024, inondations, dérèglement climatique et le moins possible d’économie…

Cela fait plus de 50 ans que le budget de la France n’est plus à l’équilibre :

À la fin du dernier trimestre 2023, la dette publique de notre pays se montait à 3.088,2 milliards d’euros selon l’INSEE, soit une augmentation de 41,3 milliards d’euros (après une augmentation de 34,5 milliards d’euros au trimestre précédent).

La loi de finances 2024 passée grâce au 49.3 et donc sous la seule responsabilité de la majorité actuelle prévoyait que le besoin prévisionnel de financement de l’État atteindrait 295,8 milliards d’euros, du fait principalement d’un déficit budgétaire de 144,4 milliards d’euros et de 156,4 milliards d’euros d’amortissement de dette à moyen et long terme venant à échéance en 2024.

Et l’UE dans tout cela

La France est également bien au-dessus de la moyenne des déficits des vingt-sept (82,6%) de l’UE, avec une dette qui atteint 111,9% de son PIB, soit plus de 3 000 milliards d’euros. À l’inverse, l’Estonie (18,2%) et la Bulgarie (21%) présentent actuellement les taux d’endettement les plus faibles au sein de l’UE.

Pourtant certains me diront que tout cela est lié à une gestion de la droite ou de la gauche. En êtes-vous bien sûr ? ce diagramme montre le contraire :

Aujourd’hui, fin mars 2024, Bercy avoue que pour 2024 le déficit sera à 5,6% du PIB au lieu de 4,9%, donc alourdi de quelques 20 milliards d’euros, remettant en cause sa trajectoire de réduction.

Comparer des choux à des carottes

Alors si la dette de la France est égale à la différence cumulée des budgets de l’État et donc une différence entre les dépenses et les recettes perçues grâce aux impôts et taxes, pourquoi alors comparer notre déficit ou notre dette au PIB de la nation.

N’est-il pas stupide d’ainsi mettre dans l’équation des choux face à des carottes ?

En effet, le PIB, soit le produit intérieur brut aux prix du marché, vise à mesurer la richesse créée par tous les agents, privés et publics, sur un territoire national pendant une période donnée. Il représente le résultat final de l’activité de production des unités productrices résidentes. En deux mots l’état français n’en dispose pas à son gré. Soyons donc plus rigoureux et comparons le déficit et la dette à nos recettes fiscales.

Les recettes fiscales

Voici les chiffres des recettes de l’État par type d’impôts en France pour l’année 2023 :

Recettes fiscales brutes : 470,6 milliards d’euros

Taxe sur la valeur ajoutée (TVA) : 176,3 milliards d’euros

Impôt sur le revenu : 113,4 milliards d’euros

Impôt sur les sociétés : 86,8 milliards d’euros

Enregistrements, timbres, autres contributions et taxes indirectes : 40,2 milliards d’euros

Autres impôts directs et taxes assimilées : 31,4 milliards d’euros

Taxe intérieure de consommation sur les produits énergétiques : 18,3 milliards d’euros

Autres impôts directs perçus par voie d’émission de rôles : 2,4 milliards d’euros

Contribution sociale sur les bénéfices : 1,6 milliard d’euros

En somme, les recettes totales nettes du budget général (après déduction des remboursements et dégrèvements) sont projetées à 349,4 milliards d’euros en 2023, avec une augmentation de 5,2% par rapport à l’année précédente.

Il est important de noter que ces chiffres sont des évaluations révisées pour l’année 2023 (source : https://www.insee.fr/fr/statistiques/2381416)

Tout ceci signifie donc que si nous consacrions la totalité de nos recettes fiscales au remboursement de la dette il nous faudrait : 3088,2 milliards € / 349,4 milliards € = 8 ans et 10 mois pour la rembourser en nous privant de tous les services de l’état.

02:02 Economie

«Situation dramatique» en Allemagne

Bruno Lemaire : €10 milliards d’économie

Vol des actifs russes

Arctic LNG en force

06:10 Politico-diplomatique

13e paquet de sanctions anti-russes

Conférence de Munich sur la sécurité

Lavrov à Caracas

09:10 Empire du mensonge

Grand Continent vs BITD russe

14:05 Terrorisme

Mort de Kuzminov

Mort de Navalny

Vengeance contre Donetsk

19:00 Armement

Royal Navy en panne

US Navy au ralenti

Un Abrams détruit

Pas d’infrastructures pour le F-16

Poutine vole sur TU-160M

22:59 Considérations militaires générales

Généraux russes discrets et compétents

Partisans en Ukraine

Avdeevka : excellence de l’armée russe

Azov en dessous de tout

Zaloujny + OTAN : une guerre de retard

Adaptation du Pentagone

33:40 Carte des opérations militaires

Qui contrôle la mer Noire ?

Sur un rythme enlevé et dans une démarche didactique, mêlant analyses, témoignages d’experts et graphiques, le documentaire 3 000 milliards : les secrets d’un État en faillite a pour objectif d’expliquer aux Français l’engrenage de la dette et comment nous en sommes arrivés là. Mais aussi de pousser les responsables politiques à agir, tant l’heure est grave.

SOMMAIRE

00:00 Introduction

11:28 Chapitre 1 : Impôt, élus, service public

24:47 Les collectivités locales

37:35 Chapitre 2 : Le contrôle des dépenses

53:46 La gestion de l'Etat

1:08:33 Chapitre 3 : La matrice de la dépense publique

1:18:46 Le système de santé Français

1:27:48 Chapitre 4 : La dette

1:36:58 Les conséquences du non-paiement de la dette

INTERVENANTS

Jean-Marc Daniel - Économiste et essayiste - Professeur à l'ESCP

Christian Saint-Etienne - Économiste et essayiste - Professeur au CNAM

Marc Touati - Économiste et essayiste - Directeur ACEDFI

François Ecalle - Ancien rapporteur général de la Cour des comptes - Président de FIPECO

Édouard Balladur – Ancien Premier ministre (1993-1995)

Benoît Perrin – Directeur de Contribuables Associés

Virginie Pradel - Avocate fiscaliste - Présidente de l'Institut Vauban

Olivier Babeau - Économiste et essayiste - Président de l'Institut Sapiens

Jean-Michel Fourgous - Maire d'Élancourt, ancien député

François Facchini – Professeur de sciences économiques à l'Université Paris-Sorbonne

François Lainée – Consultant, Data Expert

Jean-Baptiste Leon – Directeur des publications de Contribuables Associés

Benoîte Taffin - Ancien maire du 2e arrondissement de Paris

Paul-Antoine Martin – Ingénieur et essayiste

Hervé Novelli - Ancien ministre, député et maire

Charles Prats - Ancien magistrat de la Délégation Nationale à la lutte contre la Fraude (DNLF)

Pr. Michaël Peyromaure - Chef du service d'Urologie à l'hôpital Cochin et essayiste

Lisa Kamen-Hirsig - Enseignante et essayiste

Auteur-Réalisateur : Charles Thimon - Producteur : Charles Guillemin

Tether (USDT) : le stablecoin touche plus de 6 % de la population mondiale

Tether (USDT) : le stablecoin touche plus de 6 % de la population mondiale

GENIUS ACT : Ce que la loi va bientôt apporter

GENIUS ACT : Ce que la loi va bientôt apporter

L’État peut-il réquisitionner notre épargne ? Une question d’actualité !

L’État peut-il réquisitionner notre épargne ? Une question d’actualité !

Les financiers mondialistes ont déjà décidé de remplacer Marine Le Pen

Les financiers mondialistes ont déjà décidé de remplacer Marine Le Pen

Le Jackson Hole Forum et la FED, épicentre de la puissance mondialiste

Le Jackson Hole Forum et la FED, épicentre de la puissance mondialiste

Attal, Le Maire, Cazenave, les Tondeurs-Flingueurs de votre épargne

Attal, Le Maire, Cazenave, les Tondeurs-Flingueurs de votre épargne

Malgré les sanctions la Russie rembourse sa dette

Malgré les sanctions la Russie rembourse sa dette

Prise d'Avdeevka, chaudronophobie, excellence de l'armée russe

Prise d'Avdeevka, chaudronophobie, excellence de l'armée russe

Trois mille milliards : les secrets d'un État en faillite

Trois mille milliards : les secrets d'un État en faillite